圖、文/品觀點

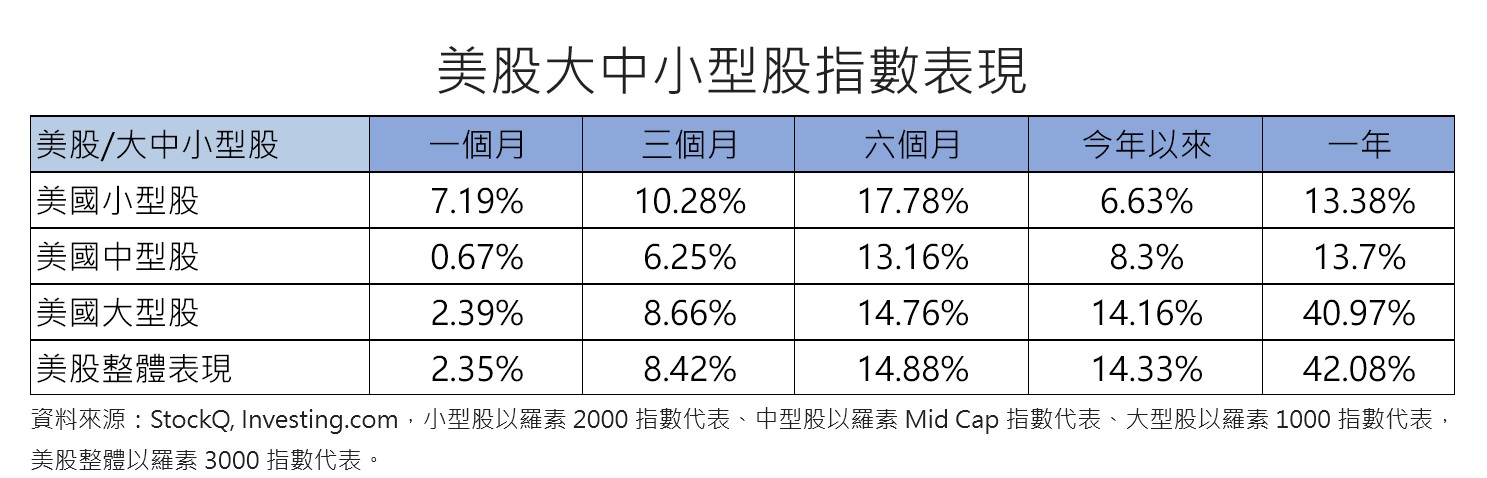

美股四大指數,昨天同步寫下歷史新高,其中,道瓊指數首度站上4萬6千點大關,那斯達克指數首度攻上2萬2千點,費城半導體指數盤中也首次達到6千點大關,整體行情仍維持驚驚漲,漲勢也從大型股擴散到中小型股。

富蘭克林旗下美盛銳思美國小型公司機會基金經理人吉姆.斯托菲爾(Jim Stoeffel)表示,近期的投資主題包含美國再工業化、電氣化、AI,都處於各自的早期階段,還持續看到許多小微型股企業存在有吸引力的競爭地位以及持久的長期增長機會,估值相對於羅素1000指數也很有吸引力,這為潛在的長期表現鋪平了道路。

吉姆.斯托菲爾表示,即使市場再次出現波動,但預期當前主要驅動因素仍將持續存在,持續看好製造業回流/再工業化、AI等題材,這將使得工業、科技板塊的小型股受惠。

富蘭克林坦伯頓全球指數投資組合主管Dina Ting表示,隨著川普推行「美國優先」政策,新的減稅、補貼及放寬監管措施正在推動國內製造業復甦。美國中型工業企業因此受惠,憑藉靈活與適應力,能把握回流製造與能源自主帶來的需求增長。這些公司在國內基建、能源及科技投資加速下,具備顯著成長潛力,也為投資組合帶來分散與增值機會。

目前工業股在標普中型股400指數比重約22%,遠高於史坦普500的8.5%,根據美國國會預算辦公室估計,基礎建設投資到2033年將為GDP增加8000億至1 兆美元,其中交通、能源與科技專案是主要貢獻來源。

富蘭克林證券投顧研究部資深副總羅尤美表示,美股焦點從8月國際貿易關稅大致底定之後,9月開始回到國內,包含降息、減稅等措施都相對有利國內營收來源比重較高的中小型股,加上評價面中小型股相對大型股仍較歷史平均低估,在美股屢創新高之下成為資金重新調整配置的選項。

美國的ETF發展成熟,美股多因子指數策略ETF同時提供大型股、中型股、小型等選擇,對於投資人來說,可以同時挑選比較基金與ETF,具有特殊選股流程邏輯且表現超越大盤的主動管理的美國小型股基金,或者也可以留意美國中型股ETF,都是可考慮的選擇。

此外,美股屢創新高之下需要平衡波動風險的機構法人與投資者,也可將低波動高股息類型的ETF納入投資組合。

過去十年,美國大型科技巨頭市值暴增,如今史坦普500中,僅155檔股票便佔總市值前70%,十年前這個數字卻是274檔。

七巨頭(Alphabet、Amazon、Apple、Meta、Microsoft、NVIDIA、Tesla)市值均已超過 1 兆美元,高度集中化,意味著中型股被忽略。

回顧歷史,市場領導地位總會隨時間輪替,雖然今年中型股表現落後大型股,但仍優於小型股。

拉長時間到25年來看,中型股表現勝過小型股、以及大型股。根據彭博統計,自2000年6月起至2025年6月,標普中型股400指數年化報酬率9.27%,高於小型股指數(8.98%)與大型股指數(7.96%)。

在301個月份的五年滾動期間內,中型股有65%的時間勝過大型股指數。

富蘭克林坦伯頓全球指數投資組合主管Dina Ting表示,中型股包含三類公司:(2)由小型股成長起來的快速擴張企業 (2)因暫時挑戰而市值下滑的大型公司 (3)企業分拆後的新獨立公司。

人工智慧(AI)相關投資推動中型工業與科技企業需求增長,使得與AI基建、資料中心零組件、自動化技術相關的中型股尤其受惠。同時,中型企業自身對AI的採用也快速增加。

根據RSM 2025 AI調查(6/11公布),91%的中型企業已採用生成式AI,較前一年77%大幅提升。

富蘭克林證券投顧表示,以本益比計算,目前中型股相對大型股仍折價。對長期投資人而言,這種落差是切入被忽視優質企業的好時機。從投資組合建構角度,中型股兼具成長與靈活特性,能在當前環境中展現競爭優勢。若投資人擔心市場過度集中於巨型股,配置中型股可提升分散度,並參與可能的市場輪動。投資方式上,利用多因子指數策略ETF是高效率的方法。多因子策略透過品質、價值與動能因子,力求在長期獲得較佳風險調整後報酬。

對於願意跳脫市場寵兒的投資人而言,中型股兼具估值吸引力與成長契機。它們不僅符合「美國製造」的政策潮流,也能成為投資組合中重要的多元化來源,並具備長期增值潛力。